Au cours des cinq premiers mois de l’année, les voitures électriques ont représenté 13,4 % des ventes de voitures neuves du marché européen. Même en imaginant qu’un petit effet d’offre pourrait amener cette part aux alentours des 15 % pour l’ensemble de l’année 2024, il sera difficile d’atteindre les 100 % de voitures électriques en 2035… à volumes constants.

En 2023, ce sont 2,019 millions de voitures électriques (EU+EFTA) qui ont été vendus en Europe, soit 15,7 % des 12,847 millions de VP. Au cours des cinq premiers mois de l’année 2024, les ventes de voitures électriques ont augmenté de 2,1 %, une progression bien loin de celle qui serait nécessaire pour atteindre l’objectif 2035… à volumes constants là aussi. Car ce sont bien les volumes, donc les ventes qui posent problème et non des pourcentages, car les usines des équipementiers et producteurs de batteries ont dimensionné leurs investissements sur la base de volumes.

Volkswagen avait prévu, avant d’amender ce plan, d’outiller ces cinq sites de production allemands pour une capacité de 700.000 unités à horizon 2025. Actuellement, ces capacités sont largement sous-utilisées et l’usine de Zwickau. Après une première vague de nonrenouvellements d’intérimaires intervenue à l’été 2023, Volkswagen prévoit désormais de « ne pas prolonger les 269 CDD qui vont bientôt arriver à échéance après une période de douze mois ». A priori, Zwickau pourrait revenir à un fonctionnement en deux équipes en septembre prochain. Depuis 1998, Volkswagen a investi près de 1,2 milliard d’euros à Zwickau pour la production de voitures électriques.

Volkswagen indique rester convaincu de la pertinence de son organisation industrielle concentrant la production de véhicules électriques en Allemagne et l’attribution des thermiques aux sites d’Europe centrale.

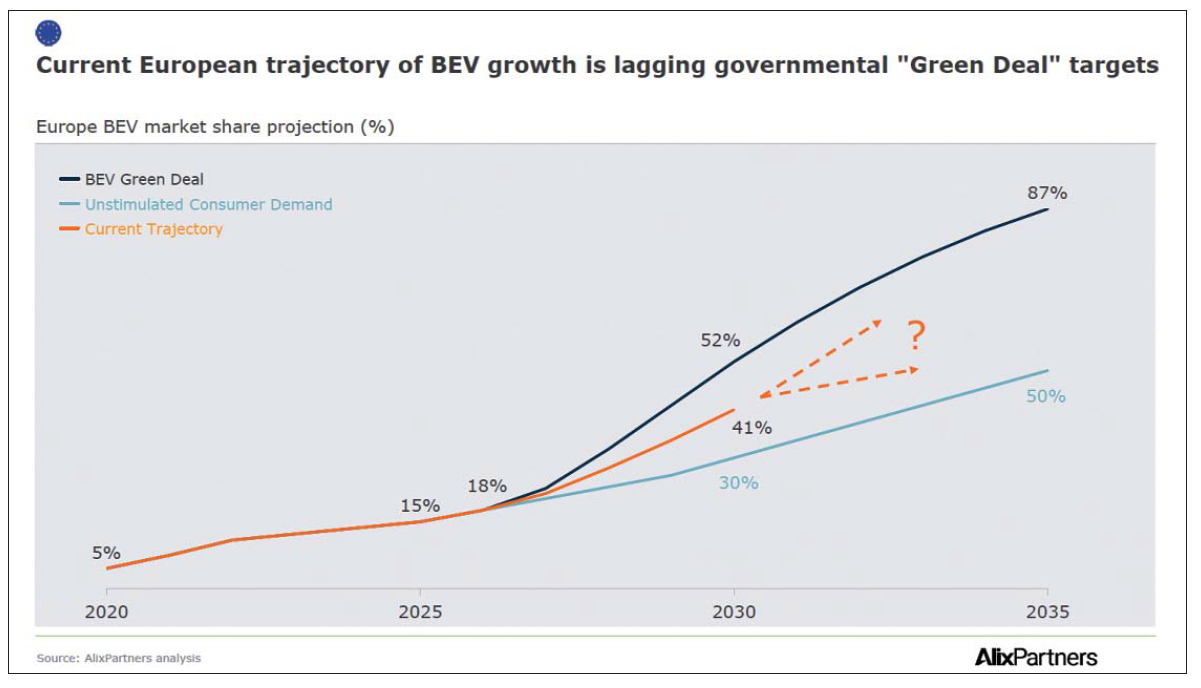

Paradoxalement, toutes les enquêtes concernant les intentions d’achats de voitures électriques montrent que près de la moitié des européens interrogés serait intéressées. Néanmoins, ces intentions sont stables. « Seuls 43 % des européens se disent prêts à acheter une voiture électrique, soit une part identique à celle de l’enquête réalisée en 2021. Les questions fondamentales du prix, de l’autonomie et du réseau de recharge continuent d’inquiéter » indique Florent Delaunay, directeur chez AlixPartners Paris. Le cabinet estime que la trajectoire déduite des intentions d’achat et des stratégies des différents constructeurs mène vers une part des BEV de 41 % en 2030 en Europe (Europe élargie comprenant notamment la Russie, la Biélorussie, l’Ukraine et la Turquie). Au-delà de 2030, AlixPartners travaille sur plusieurs scénarios mais aucun ne rejoint l’hypothèse d’un basculement total à volumes constants vers les BEV. Par ailleurs, le cabinet estime que la demande naturelle, non soutenue par des aides à l’achat, amènerait la part de BEV à 50 % en 2034, donc potentiellement à une division par deux des volumes en 2035 !

ACC se pose des questions

Dès maintenant, le retard des ventes, et de production, de voitures électriques en Europe a des conséquences sur les productions de l’ensemble de la chaîne d’approvisionnement au premier rang de laquelle se trouvent les producteurs de batteries. Ces volumes plus faibles entraînent des interrogations sur la seconde vague d’investissements et le choix des meilleures technologies, avec un mouvement vers les batteries LFP, aptes à stimuler le marché ; Dans ce contexte, ACC a annoncé une pause dans les calendriers de construction des usines de Kaiserslautern et de Termoli.

Celle-ci devait être opérationnelle en 2026, mais le site allemand devait livrer ses premières batteries fin 2025. Par ailleurs, des rumeurs évoquent des tensions entre les actionnaires d’ACC, d’un côté TotalEnergies, de l’autre Stellantis et Daimler. Les constructeurs, à la fois actionnaires et clients, ne sont pas dans la même position que TotalEnergies. Par ailleurs, Stellantis et Daimler ne s’adressant pas aux mêmes clients, les choix technologiques ne vont pas forcément de soi. Daimler préfèrerait des batteries NMC tandis que Stellantis pencherait vers la production de LFP sur au moins un site. NMC ou LFP, les économies sont à l’ordre du jour, imposant de nouveaux développements techniques, donc des délais et des investissements additionnels alors que le chiffre d’affaires n’atteint pas le niveau initialement attendu.

Northvolt, en difficultés techniques, vient de perdre un contrat de 2 milliards d’euros signé en 2020 avec BMW. Le constructeur a constaté que les performances des échantillons présentés n’étaient pas au niveau demandé. L’avenir du fabricant suédois de batteries est incertain.

Enfin, l’activité batteries de traction de Varta est également en difficulté et pourrait être cédée. Varta et Porsche ont signé un accord qui permettrait au constructeur allemand de prendre une partie du capital de V4Drive. Cela permettrait à Porsche de réduire sa dépendance aux batteries asiatiques. Mais l’entreprise devra tout d’abord clarifier sa stratégie en la matière : après les développements menés par sa filiale Cellforce et l’accès aux batteries PowerCo du groupe Volkswagen, voici la piste V4Drive. De nouveaux retards de commercialisation seront fort probables. L’électrification de l’automobile européenne souhaitée par le législateur a pris du retard et ce dernier perturbe la filière industrielle de la batterie. Ce manque de volumes ralentit également la courbe d’apprentissage, donc la capacité à disposer d’informations fiables et pertinentes pour la phase suivante des investissements. En attendant 2035, rappelons que les objectifs CO2 intermédiaires imposent que la moitié des voitures vendues en Europe soient électriques en 2030.

- Bertrand Gay